에스바이오메딕스의 공모주 청약 일정이 4월 3일과 4월 4일로 연기되었습니다.

연기된 일정이 반영된 개요는 아래 글에서 확인하실 수 있습니다.

2023.03.10 - [공모주] - 에스바이오메딕스 공모주 청약 일정 4월로 연기

에스바이오메딕스의 코스닥 상장을 위한 공모주 청약이 3월 14일과 3월 15일 이틀에 걸쳐 진행됩니다.

희망 공모가격은 16,000원 ~ 18,000원이고, 미래에셋증권에서 청약 가능합니다.

청약 판단을 위한 기본 정보에 대해 알아보겠습니다.

[사업현황]

에스바이오메딕스는 재생 의료 중심의 세포치료제 전문 기업으로, 2005년 10월부터 고유의 세포치료제를 집중적으로 연구개발하여 핵심 기술 및 노하우를 확보하고 있습니다.

동사는 체세포 배양 치료제인 여드름 흉터 치료제 큐어스킨(CureSkin Inj.) 개발 및 출시를 시작으로 3개의 원천 기술 플랫폼인 TED기술(배아중기세포 분화 표준화 기술)과 FECS 기술(3차원 기능성 스페로이드 구현 기술)을 성공적으로 개발하여 보유하고 있으며, 또한 이 핵심 기술에 기반하여 다양한 세포치료제를 R&D파이프라인으로 보유하고 있습니다.

에스바이오메딕스가 보유하고 있는 플랫폼 기술은 다른 바이오 의약품 대비 세포 배양 및 세포 집합체 구현 기술, 특정 세포로의 분화 유도 기술, 미분화 및 암유발세포 분리 등 안전성 확보 기술 및 차별화된 생산기술 보유를 통해 세포 치료제 연구개발과 임상 성공의 기술적 문제 해결과 상용화 가능성을 높이고 있습니다.

에스바이오메딕스가 현재 연구 중인 신약은 다음과 같습니다.

종속회사인 (주)에스테팜은 2016년 12월 동사의 판매법인 자회사로 설립되어 항노화 미용성형 제품의 제조와 판매를 목적으로 하고 있는 회사입니다. 주요 제품군으로는 필러와 섬유아세포배양액 화장품이 있으며, 필러와 세포 치료제를 결합하는 조직 재생 필러 등의 연구를 통하여 지속적인 성장성을 이어나갈 것으로 기대하고 있습니다.

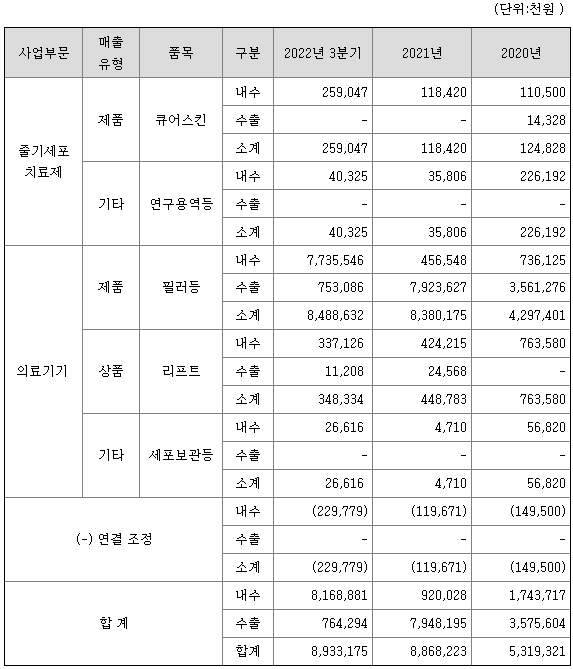

[매출구성]

종속회사의 매출까지 포함한 에스바이오메딕스의 매출액은 2020년 53억원에서 2021년 89억원대 실적을 기록하였고, 2022년 3분기까지 매출도 89억원을 초과 달성하고 있습니다.

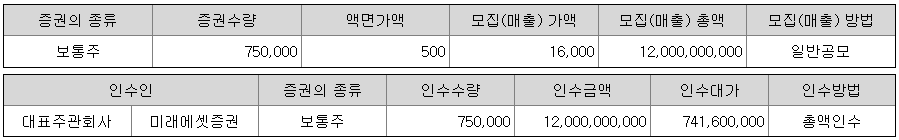

[공모개요]

에스바이오메딕스의 공모 주식 수는 칠십오만주이고, 액면가 500원에 희망 공모가격은 16,000원에서 18,000원까지입니다. 총 모집 금액은 희망 공모가격 하단 16,000원 적용 시 120억원이고, 상단 18,000원 적용 시 135억원입니다.

[구주매출비율]

에스바이오메딕스의 금번 공모는 신주 모집 750,000주로 구주 매출이 없습니다.

[상장당일 유통 가능 주식수]

에스바이오메딕스 상장 시 상장 당일부터 유통 가능한 주식 수는 2,957,384주로 전체 상장 예정 주식 수 10,992,276주의 26.9%에 해당합니다.

또한, 증권신고서 제출일 현재 임직원에게 부여된 주식 매수선택권은 457,000주로 전체 상장 예정 주식 수의 4.2%입니다.

[공모일정 및 청약 가능 증권사]

- 수요예측일 : 3월 8일(수) ~ 3월 9일(목)

- 공모청약일 : 3월 14일(화) ~ 3월 15일(수)

- 환불일 : 3월 17일(금)

- 상장일 : 미정

- 청약 가능 증권사 : 미래에셋증권

[청약한도 및 청약 단위]

에스바이오메딕스의 최소 청약 단위는 50주이고, 일반 청약자의 청약 증거금률은 50%입니다.

미래에셋증권의 일반 청약자 배정 물량은 187,500주 ~ 225,000주이고, 일반 청약자의 최고 청약 한도는 일반그룹 기준 9,000주 ~ 11,000주입니다.

청약 수수료는 온라인 브론즈 등급 기준 2,000원입니다.

[공모가격]

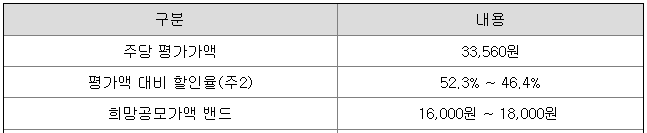

에스바이오메딕스의 희망 공모가격은 회사의 주당 평가가액에서 46.4% ~ 52.3% 할인한 가격입니다.

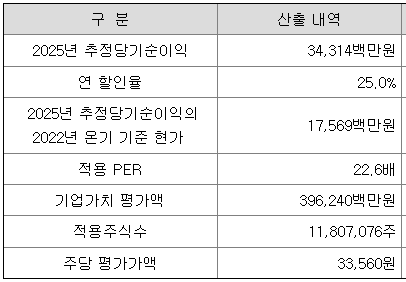

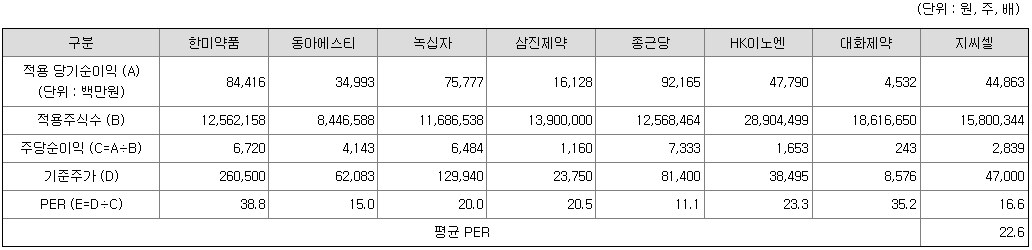

회사의 주당 평가가액은 2025년 추정 순이익에서 출발하여 현재가치로 할인 환산한 후, 유사회사의 평균 PER배수를 적용하여 회사 가치를 정하고 주식수로 나누어 산출한 것입니다.

<희망 공모가격>

<주당 평가가액>

<유사회사의 평균 PER산정>

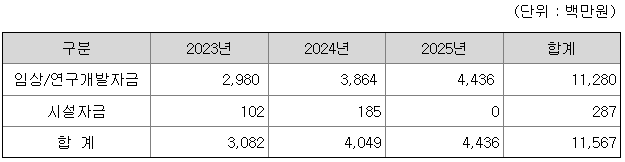

[공모금액 사용계획]

에스바이오메딕스는 금번 공모를 통해 조달된 자금으로 임상 및 연구개발에 113억원을 사용하고, 나머지 3억원을 시설자금으로 사용할 계획입니다.

[재무정보]

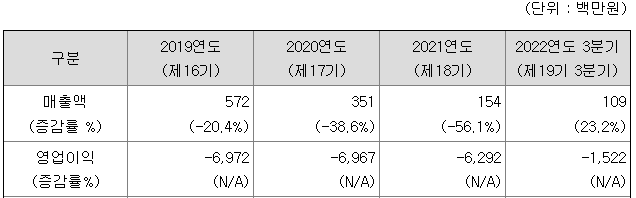

< 수익성 >

에스바이오메딕스는 지속적인 연구개발에 따른 비용과 현재까지 본격적인 매출이 발생하지 않아 영업손실이 계속되고 있습니다. 회사는 지금 개발 막바지 단계에 있는 치료제들의 기술 이전 성공 시 재무 성장을 기대할 수 있다고 설명하고 있습니다.

※ 아래 매출 실적은 연결 기준이 아닌 단독 기준 매출입니다.

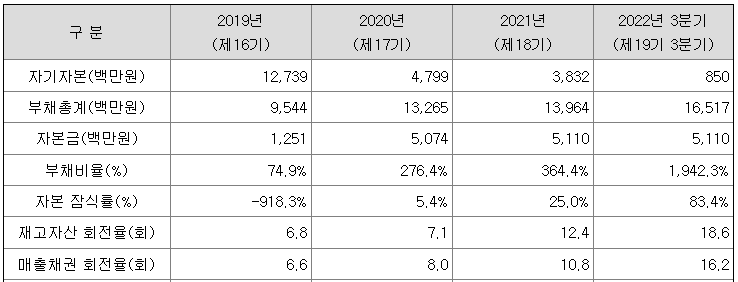

< 재무 안정성 >

동사는 지속적인 영업손실과 상환전환우선주의 부채 인식 평가로 인해 2022년 3분기 현재 자본 잠식 상태에 있고 부채비율도 매우 높은 상황입니다.

[이코노맨의 생각]

바이오신약 개발 회사의 코스닥 상장 도전입니다.

분야로는 매력적이라고 볼 수도 있습니다.

회사의 수익성이나 재무 안전성이 매우 좋지 않은 상황이라 이번 공모주 발행 성공이 매우 중요해 보입니다.

하지만 수익성이나 재무 안전성외에도 2025년의 추정 순이익을 바탕으로 공모가 산정에 반영한 점, 유사회사로 선정된 회사들 대비 아직 초기 단계인 점 등 부족해 보이는 부분이 많이 있습니다.

과연 미래에는 지금의 어려움을 극복할 수 있을지 여부가 관건일 텐데, 기관투자자들의 수요예측 결과를 통해 파악할 수 있을 것으로 생각됩니다.

수요예측 결과를 지켜볼 필요가 있습니다.

이상 에스바이오메딕스 공모주 청약 정보였습니다.

도움이 되셨으면 좋겠습니다.

감사합니다.

※ 이코노맨은 공모주 청약을 권유하지 않습니다. 본인 판단 시 참고용으로만 활용 바랍니다.

'공모주' 카테고리의 다른 글

| 블루포인트파트너스 틸론 정정 제출 요구로 청약 일정 불투명 (속보) (0) | 2023.03.10 |

|---|---|

| 엘비인베스트먼트 상장 ipo 공모주 청약 정보 (0) | 2023.03.07 |

| 틸론 상장 ipo 공모주 청약 정보 (0) | 2023.03.03 |

| 블루포인트파트너스 상장 ipo 공모주 청약 정보 (0) | 2023.03.02 |

| 금양그린파워 수요예측 결과 흥행 성공 공모가 상향 10,000원 확정 (0) | 2023.02.28 |

댓글