더블유씨피의 코스닥 상장을 위한 공모주 청약이 9월 20일과 9월 21일 (당초 8월 1일과 8월 2일)이틀간 진행됩니다.

공모 희망 가격은 80,000원 ~ 100,000원이고 KB증권, 신한금융투자, 삼성증권에서 청약 가능합니다.

청약 판단을 위한 기본 정보에 대해 알아보겠습니다.

[사업현황]

더블유씨피는 배터리에 탑재되는 얇은 분리막을 생산 공급하는 회사입니다.

분리막은 배터리 내부에서 양극과 음극의 물리적 접촉의 차단 역할을 하는 핵심 필수 소재로, 전기자동차, IT기기, 전력 저장 장치까지 다양한 분야로 확장되고 있는 배터리 산업의 성장과 함께 동반 성장이 예상되고 있습니다.

특히, 2차전지 분리막 시장은 전 세계적으로 소수 기업들만의 과점 시장으로, 분리막 수요의 폭발적 증가 전망에 따라 기존 분리막 기업들이 설비를 집중적으로 늘리면서 과점 구조는 더욱 공고해질 것으로 예상됩니다.

더블유씨피의 핵심 역량은 세계 최대 수준인 5.5 미터 광폭 분리막 생산기술입니다. 이 기술을 바탕으로 차별화된 생산 효율성을 자랑하고 있습니다.

[매출구성]

회사는 전기자동차 배터리용 분리막과 같은 중대형 분리막을 주로 생산하고 있으며, 2019년 2월부터 분리막 양산을 시작하여 2020년 7월부터는 수주 물량 본격 발생으로 매출이 증가하고 있습니다.

동사의 분리막 생산 능력은 2021년말 기준 820백만 헤베에서 2024년 말까지 2,390백만 헤베까지 연평균 42.8% 확장 계획을 가지고 있습니다.

[공모개요]

더블유씨피가 이번에 공모하는 주식은 총 구백만주(9,000,000주)이고, 공모희망가격은 80,000원에서 100,000원으로 총 모집 금액은 공모 희망가 하단 80,000원 적용 시 7,200억원 이고, 상단 100,000원 적용 시 9,000억원입니다.

[구주매출비율]

금번 더블유씨피의 코스닥 상장 공모는 신주 모집 7,340,344주, 구주 매출 1,659,656주로 신주 매출 비율 81.6%, 구주 매출 18.4%입니다.

[환매청구권]

더블유씨피의 코스닥 상장 공모에는 환매 청구권이 부여됩니다.

환매청구권은 일반청약자에게 상장일로부터 3개월까지 부여되며, 공모 가격의 90%를 권리 행사 가격으로 합니다.

다만, 환매청구권 행사 직전일 코스닥 지수의 변동폭이 큰 경우 조정 가격을 적용합니다.

[상장 이후 유통 가능 주식수]

더블유씨피의 상장 예정 주식 34,009,689주 중 39.63%에 해당하는 13,476,586주는 상장 직후 유통 가능 물량입니다.

[공모일정 및 청약 가능 증권사]

- 수요 예측일 : 9월 14일(수) ~ 9월 15일(목)

- 공모 청약일 : 9월 20일(화) ~ 9월 21일 (수)

- 환불일 : 9월 23일(금)

- 상장일 : 미정

- 청약 가능 증권사 : KB증권, 신한금융투자, 삼성증권

[청약한도 및 청약 단위]

더블유씨피의 최소 청약 단위는 KB증권의 경우 20주, 신한금융투자와 삼성증권의 경우 10주입니다.

청약 증거금률은 50%입니다.

KB증권, 신한금융투자, 삼성증권의 일반청약자 배정 및 청약 한도 등은 다음과 같습니다.

- 청약수수료 : KB증권의 청약 수수료는 온라인 일반 기준 1,500원이고, 신한금융투자와 삼성증권의 청약 수수료는 온라인 일반 기준 2,000원입니다.

[공모가격]

더블유씨피의 공모희망가격은 회사의 주당 평가가액 143,739원에서 30.4% ~ 44.3%를 할인한 가격입니다.

회사의 주당 평가가액은 2022년과 2023년 및 2024년 추정 EBITDA를 연 할인율 20%로 할인한 후, 유사 회사의 평균 EV/EBITDA 45.85배를 적용하여 산출한 것입니다.

유사 회사로는 분리막 업체인 SK아이이테크놀로지와 에코프로비엠, 포스코케미칼, 천보 등 2차 전지 업체를 포함해 8개 회사가 선정되었습니다.

[공모금액 사용계획]

회사는 금번 공모를 통해 조달된 자금으로 국내와 유럽의 생산 라인과 코팅 라인 증설 투자에 사용할 계획입니다.

[재무정보]

< 수익성 >

더블유씨피는 2020년 7월 분리막 수주 생산 개시 후 매출 및 영업이익이 지속적으로 개선되고 있습니다.

전환사채의 내재 파생상품 평가 손실로 2021년까지 당기 순손실을 기록하였으나, 전환사채의 보통주 전환이 완료됨에 따라 2022년 이후 평가 손실은 발생하지 않을 것입니다.

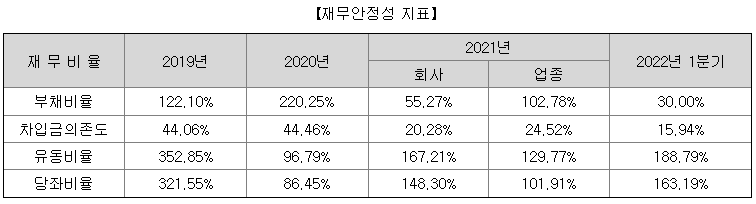

< 재무 안정성 >

회사의 재무 안정성도 개선 추세를 보이고 있습니다.

부채 비율은 2020년 220.25%에서 2021년 55.27%로 감소하였고 차입금 의존도도 지속 개선되고 있습니다.

[이코노맨의 생각]

배터링용 분리막을 생산 판매하고 있는 업체인데 2차 전지 관련주로 공모 도전하는 것으로 보입니다.

전방 산업의 성장 가능성에 따라 분리막 수요 증가 전망도 확실해 보이고 기존 분리막 생산 업체로 확실한 생산능력 확장 계획을 가지고 있는 점은 타업체의 신규 진입이 어렵다는 회사의 주장이 맞다면 성장성에 좋은 영향을 미칠 것으로 보입니다.

하지만 공모 희망 가격 산정 시 미래 추정 EBITDA에서 출발 한 점과 유사 회사로 분리막 업체 외에 2차 전지 양극재와 음극재 생산업체까지 포함해서 평균 EV/EBITDA 배수로 적용되었다는 점등을 감안하면, 공모희망가격이 다소 높은 것이 아닌가 생각됩니다.

환매청구권이 부여되었는데 환매청구권 부여로 높아 보이는 공모가에 대한 우려를 잠재울 수 있을 지 궁금한 대목이며, 최근 공모주 시장에서 2차 전지용 배터리 리싸이클링 업체에 대한 수요 예측 결과가 양호했는데, 더블유씨피도 2차전지 관련주로 그룹핑되어 자리 매김할 수 있을 지 귀추가 주목됩니다.

이상 더블유씨피 공모주 청약 정보였습니다.

도움이 되셨으면 좋겠습니다.

감사합니다.

※ 이코노맨은 공모주 청약을 권유하지 않습니다. 본인 판단 시 참고용으로만 활용 바랍니다.

'공모주' 카테고리의 다른 글

| 실권주 청약 투자 방법 (0) | 2022.07.28 |

|---|---|

| 원금 보장 주식 스팩 공모주 투자 (0) | 2022.07.27 |

| 새빗캠 수요예측 결과 흥행 성공 공모가 35,000원 확정 (0) | 2022.07.25 |

| 쏘카 상장 ipo 공모주 청약 정보 (0) | 2022.07.22 |

| 새빗캠 상장 ipo 공모주 청약 정보 (0) | 2022.07.20 |

댓글